Investiční strategie pro každé období

...průvodce disciplinovaným investováním...

Je moudré investovat, když se na trzích pořád něco děje? Měli byste investovat za každé situace bez ohledu na to, jak špatně se trhy vyvíjejí? Níže si můžete přečíst několik povzbudivých odpovědí.

Pokoušet se načasovat Vaši investici na základě aktuálních zpráv a událostí z trhu, může být velkou zátěží pro vaši nervovou soustavu i peněženku. Ale časem prověřené strategie v tomto textu Vám pomohou povznést se nad každodenní výkyvy trhů a udat Vašim penězům směr k dlouhodobému úspěchu.

Až si přečtete následujících 7 doporučení, můžete mne kontaktovat, abychom spolu mohli probrat, jak Vám tato doporučení dokáží pomoci k dosažení vašich dlouhodobých finančních cílů.

7 doporučení prověřených generacemi úspěšných investorů

- 1Myslete dlouhodobě

- 2Trpělivě se smiřte s výkyvy

- 3Kupte a držte (ale sledujte to)

- 4Rozložte riziko

- 5Sledujte základní rozložení

- 6Zaplaťte nejdříve sobě

- 7Mějte plán a pravidla, jak se zachovat v krizových dobách

1.

"Čím delší je čas, po který investici držíte, tím menší je význam krátkodobých výkyvů"

Myslete dlouhodobě

Tržní výkyvy jsou přirozenou součástí investování. Čím více rozumíte chování trhu, historickým výnosům a kolísání, tím lépe budete na investování připraveni.

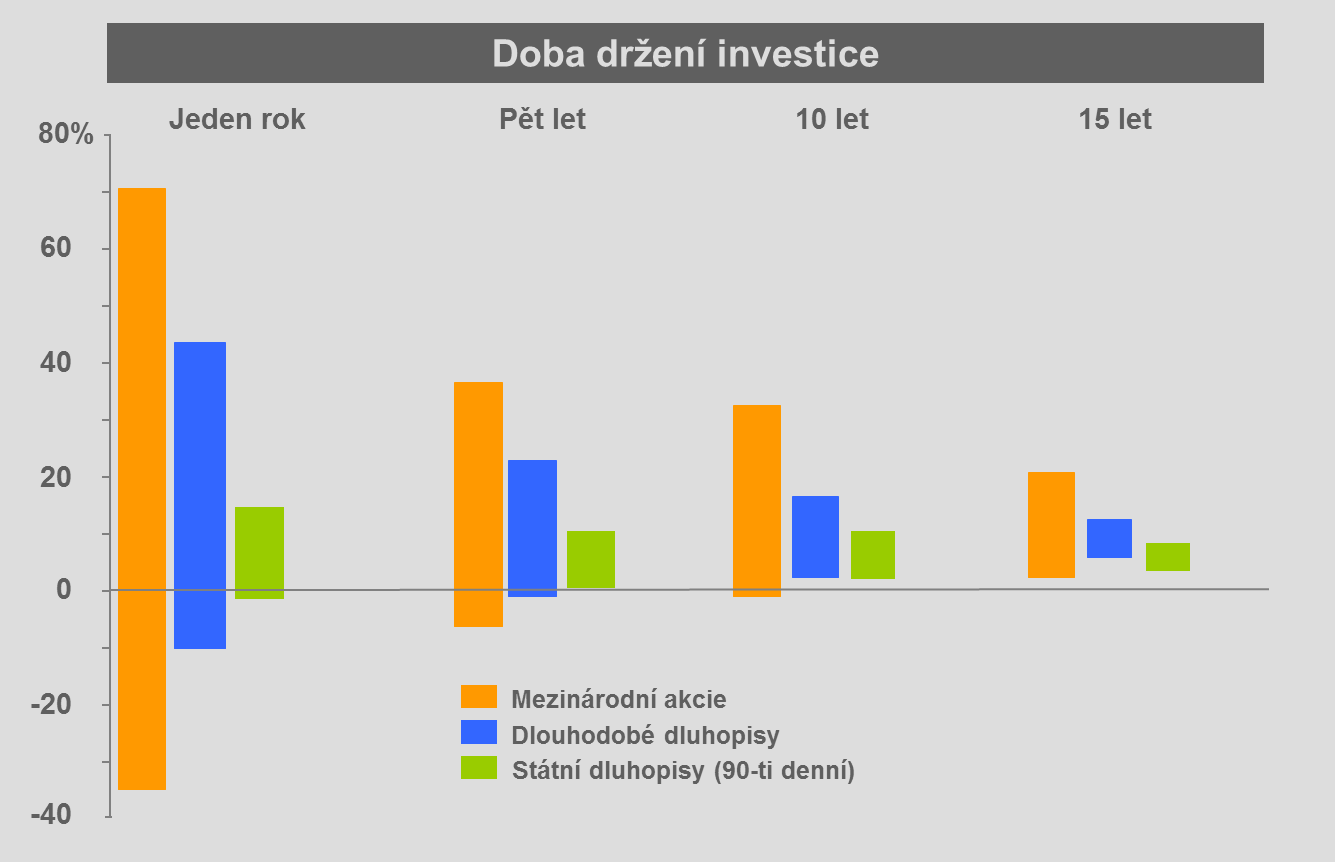

Graf uvedený níže „Výhody dlouhodobého držení investic“ ukazuje rozpětí, v jakém kolísaly výnosy různých druhů investic, v různě dlouhých obdobích. Čím delší je doba držení investice, tím více ztrácí krátkodobé výkyvy na významu.

Například v každém jednotlivém roce mohly výnosy vašich akcií dosáhnout hodnoty mezi -25% až +70%. S dluhopisy by toto rozpětí bylo menší. Když se podíváte na období 5, 10 nebo 15 let, vidíte, že čím déle jste drželi daný druh investice, tím nižšího kolísání jste se dočkali, protože jste dali vašim investicím čas se ustálit a vydělávat to, co jste od nich čekali, když jste je kupovali. Všimněte si, že po deseti letech všechny druhy investic vykazují kladné výnosy. Mějte na paměti, že historické výnosy nejsou zárukou výnosů budoucích.

Udržet Vaše peníze v investicích tak dlouho může být pro někoho výzvou. Většině investorů nedělá problémy logicky pochopit skutečnost, že finanční trhy rostou a klesají, ale jen někteří z nich udrží své emoce a takto hrbolatou cestu ustojí. Většina investorů se stane úspěšnými, pokud se naučí být trpěliví, disciplinovaní a nevšímat si krátkodobých tržních výkyvů.

Rozpětí výnosů podle délky držení investice : Období 35 let (1970 – 2010)

Tento graf ukazuje rozpětí průměrných ročních výnosů v závislosti na různých délkách držení investice. Je důležité si všimnout, že při delších časových obdobích se rozpětí mezi nejhorším a nejlepším průměrným výnosem snižuje a v období delším než patnáct let vykazují všechny typy investic jen pozitivní výnosy.

2.

"Poklesy trhů jsou přirozené a nelze se jim vyhnout. Zkoušet to, se zpravidla nevyplácí."

Trpělivě se smiřte s výkyvy

Roční výnos akciových trhů, měřený například akciovým indexem S&P500, který reprezentuje akcie 500 největších amerických společností, není každoročně stejné číslo. Může se velmi různit a v některých letech může nabýt záporných hodnot.

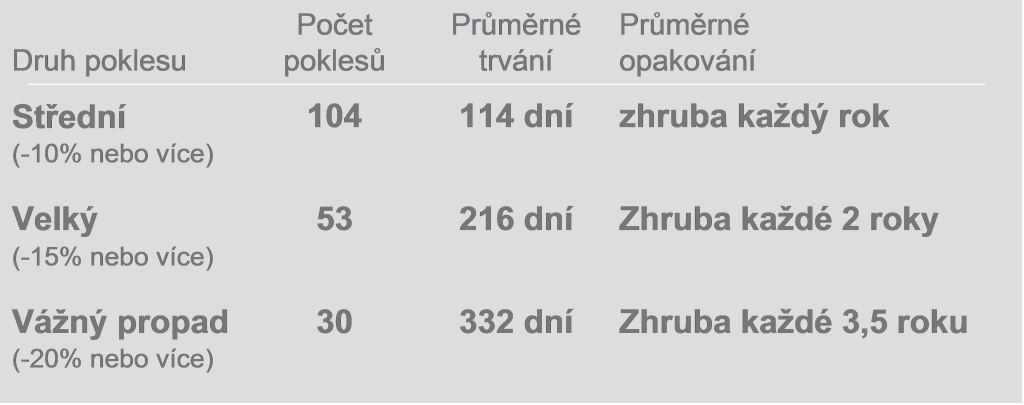

Jak ukazuje tabulka níže, došlo během minulých 110 let k velké řadě různých druhů výkyvů. Ty jsou již od vzniku akciových trhů jejich přirozenou součástí a nelze se jim vyhnout. V přírodě platí, že po zimě přijde jaro a opadané stromy opět zezelenají a zesílí. Podobně nám historie dokazuje, že pokud jsme dali investici dostatek času, dokázala vždy poklesy překonat a generovat nové výnosy.

Poklesy trhů jsou přirozené – období 110 let (1900 – 2010)

Tato tabulka ukazuje poklesy akciového indexu S&P 500 od roku 1900. Je nutné podotknout, že i při zahrnutí těchto poklesů, dosáhl index S&P 500 průměrný roční výnos 10,2% p.a.

3.

"Úspěch nespočívá ve správném načasování investice, ale v množství času, který dáte svým penězům, aby využily svůj potenciál pro dlouhodobý růst."

Své investice držte (a sledujte je...)

Někteří investoři věří, že dokáží předvídat vývoj trhu a svou investici správně načasovat. Taková taktika je však málokdy úspěšná. Takového investora bychom se měli zeptat, podle čeho pozná, že trh začal klesat a podle čeho určí okamžik, od kterého opět poroste.

Tržní ceny investic se přizpůsobují novým informacím během několika vteřin a není v lidských silách určit, kam se trh bude ubírat v příštích dnech, týdnech či měsících. Prodat investice v okamžiku, než trh začne klesat a koupit je zpět, když začne růst je něco, co se s dlouhodobým úspěchem nepodařilo ani těm nejzkušenějším profesionálům.

Obrázek níže ukazuje výsledek kohokoliv, kdo investoval 1. ledna 1996 100.000 korun a zmeškal nejlepších 10, 20 nebo 30 dní z celého desetiletého období. Z nejlepších výnosů se mohl těšit, pokud držel investici nepřetržitě celých 2.519 dní. Investoři, kteří se snažili reagovat na tržní vývoj a díky tomu zmeškali 20 nebo 30 nejlepších dní, utrpěli ztrátu.

Úspěch nespočívá ve správném načasování investice, ale v množství času, který dáte svým penězům, aby využily svůj potenciál pro dlouhodobý růst.

Koupit a držet však neznamená koupit a ignorovat. Pokud určitý podílový fond ve Vašem výběru přestane splňovat účel, pro který jste ho drželi, nebo se změní Vaše cíle, může být rozumné takový fond prodat, a hledat jiné příležitosti kam investovat. Ve skutečnosti byste měli pracovat se svým investičním poradcem, který zná jednak Vaši situaci, a zná i investice, které jste vybrali.

Jestliže například víte, že budete za určitou dobu potřebovat peníze z portfolia, které bylo sestaveno za účelem růstu, bude vhodné část takového portfolia odprodat a doplnit o takové fondy, které budou generovat příjem. Může se i stát, že svou strategii změní podílový fond, který držíte (například kvůli výměně investičního manažera, nebo nečekanému přílivu nových peněz do fondu). I v takovém případě může být rozumné investici změnit. Takové rozhodnutí vždy konzultujte se svým investičním poradcem.

4.

"Zahrnutím různých druhů investic do Vašeho investičního výběru můžete snížit riziko a zvýšit pravděpodobnost, že dosáhnete očekávaného výnosu."

Rozložte riziko

Sázet velké peníze pouze na jednu nebo dvě společnosti, obory nebo druhy investic, může přinést velké výnosy, ale může také znamenat vysoké riziko. Moudřejší strategií je rozdělit vaše peníze mezi odlišné investice, kdy každá investice nebo druh investice reaguje jinak na různé tržní události.

Dobře sestavený investiční koláč se bude skládat z několika druhů investic, které se vzájemně vyvažují – jedny bodují, zatímco se druhým nedaří – čímž tlumí následky tržních výkyvů a jako jeden celek snižují celkové kolísání Vašeho investičního portfolia.

Řešením je ZÁKLADNÍ ROZLOŽENÍ

.. neboli ALOKACE AKTIV.

Vybrat různé kategorie investic, neboli určit základní rozložení, Vám může pomoci docílit vytouženého výnosu s mírou kolísání, která je pro Vás přijatelná. Znamená to určit, které kategorie investic patří do Vašeho portfolia a v jakých poměrech mají být zastoupeny v závislosti na tom, kde se dnes finančně nacházíte, kam se chcete dostat, kolik máte času na to, abyste se tam dostali a jaký máte vztah k riziku.

Stanovení poměrů, v jakém budou jednotlivé kategorie v základním rozložení zastoupeny, je jedním z vašich nejdůležitějších investičních rozhodnutí.

Základní rozložení by mělo odpovídat vašim:

- Finančním cílům

- Současné finanční situaci

- Možnostem investovat v budoucnosti

- Ochotě tolerovat krátkodobé tržní výkyvy

- Časovému horizontu

Prosím nezapomínejte, že všechny investice nesou určitou míru rizika, zahrnující i potenciální pokles původně investované částky. Neexistuje záruka, že vybráním různých druhů investic jste chráněni proti tržnímu riziku.

Akcie:

Pokud je vaším prvotním cílem dosáhnout růstu, akcie nebo akciové fondy by měly představovat podstatnou část Vašeho investičního portfolia bez ohledu na to, jak klidný nebo rozkolísaný je trh. Investiční příležitosti se nabízejí v různých oborech, průmyslových odvětvích nebo světových regionech jako jsou vyspělé země nebo rozvojové trhy. Výnosy a hodnota investice do akcií a akciových fondů se mění v závislosti na tržních podmínkách a hodnota investice při jejím prodeji může být vyšší nebo nižší než ta, za kterou jste ji koupili.

Dluhopisy:

Dluhopisy a dluhopisové fondy jsou důležitou složkou základního rozložení. Typicky poskytují nižší výnosy než akcie, ale kolísání jejich cen je také všeobecně nižší než u akcií, protože generují stálý úrokový příjem. Zahrnutím dluhopisů do Vašeho investičního mixu pomáháte ztlumit účinek kolísavých akciových trhů a stabilizovat celkový výnos portfolia.

Pro dluhopisovou část Vašeho portfolia se nabízejí široké možnosti. Volba konkrétních dluhopisových produktů bude záviset na tom, zda je Vaší prioritou příjem, celkový výnos, nebo jednoduše stabilita hodnoty portfolia. Vaše rozhodnutí také ovlivní to, jaká je pro Vás přípustná kolísavost ceny dluhopisů, kterou způsobují změny tržních úrokových sazeb a změny ohodnocení finanční stability podniku, který dluhopisy vydal.

Hotovost:

Váš mix akcií a dluhopisů by měl být kombinován s dostupnou hotovostní rezervou pro případ naléhavé potřeby. Ideálními nástroji, kde takovou rezervu udržovat, jsou spořící účty, termínované vklady nebo podílové fondy peněžního trhu, které nakupují krátkodobé státní dluhopisy.

Velikost Vaší pohotovostní rezervy bude opět záviset na vaší konkrétní situaci. Ve finančním plánování existuje pravidlo, které říká, že rezerva by měla představovat minimálně šestinásobek měsíčních výdajů domácnosti.

5.

"Sledujte poměr základního rozložení a mějte připravena pravidla, co uděláte v různých situacích."

Vaše základní rozložení sledujte

Složení vašeho investičního portfolia byste měli pravidelně kontrolovat. Například předpokládejme, že máte portfolio v hodnotě 100.000 Kč namixované z 60% akcií a 40% dluhopisů a po chvíli se těšíte z vysokého nárůstu akciových trhů, který posunul hodnotu vašeho portfolia na 150.000 Kč.

Pokud vaše dluhopisové investice zůstaly stejné, pak byste měli 110.000 Kč v akciích a 40.000 Kč v dluhopisech, což by změnilo poměry vašeho základního rozložení na 73% akcií a 27% dluhopisů.

V takovém případě je dobré mít připravenou nějakou strategii. Například můžete:

- Nechat dále růst akcie a přidat dostatek peněz do aktuálně podvážených dluhopisových fondů, abyste vrátili vaše portfolio zpět do rovnováhy.

- Odprodat část akcií a za utržené peníze dokoupit dluhopisy a vyrovnat tak základní rozložení investice.

- Nedělat nic a nechat Vašim akciím příležitost nadále růst.

V této situaci je nutné zvážit Vaše možnosti velice pečlivě. Pokud odprodáte část Vašich akciových fondů, můžete zmeškat příležitost výdělku na rostoucích trzích. Pokud neuděláte nic, vychyluje se Vaše portfolio od doporučeného složení a tím přibíráte více rizika, než je pro Vás přirozené.

Pravidelná kontrola vašich investic s investičním poradcem vám může pomoci udržovat správné poměry základních kategorií ve vašem portfoliu a provést tzv. rebalancování portfolia.

6.

"Investujte před tím, než začnete utrácet, místo toho, abyste investovali, až Vám po utrácení něco (možná) zbude."

Zaplaťte nejdříve sobě

Důležité doporučení pro setrvání na cestě k Vašim cílům je „zaplatit nejdříve sobě“.

Jinými slovy spořit před tím, než začnete utrácet, a ne snažit se uspořit to, co vám zbude (pokud vám vůbec něco zbude) po zaplacení všech Vašich výdajů.

Vytvořte si nejprve rozumnou finanční rezervu (min. ve výši šestinásobku svých měsíčních výdajů) pro řešení nenadálých situací. Tuto rezervu je vhodné mít kdykoliv k dispozici a obvyklým řešením je držet ji na spořícím účtu (sledujte nejen výši úrokové sazby, ale například maximální částku, která je takto u konkrétní banky úročena. Nejlepší úrokové zhodnocení totiž bývá často omezeno maximální výší vkladu. např. 150.000 Kč). Při potřebě vyšší rezervy je vhodné ji rozdělit na více spořících účtů.

Jedním z osvědčených způsobů, jak zaplatit nejdříve sobě, je mít trvalý příkaz k úhradě, kterým pravidelně (měsíčně nebo čtvrtletně) převádíte peníze z Vašeho běžného účtu do podílových fondů. Také existuje možnost, aby vám peníze strhával a posílal na příslušné účty přímo Váš zaměstnavatel při každé výplatě.

Pokud podnikáte, může být Vaše firma důležitým zdrojem pro vybudování Vašeho rentiérského portfolia. Zvažte, jakou částku můžete z Vaší firmy ročně nebo měsíčně využít pro investice do svého soukromého portfolia. Takový způsob nakládání s firemním ziskem Vám pomůže zbavit se závislosti na své vlastní firmě a postupem času vybudujete kapitál a příjem z něj, který je nezávislý na Vašem podnikání.

Průměrování nákupní ceny

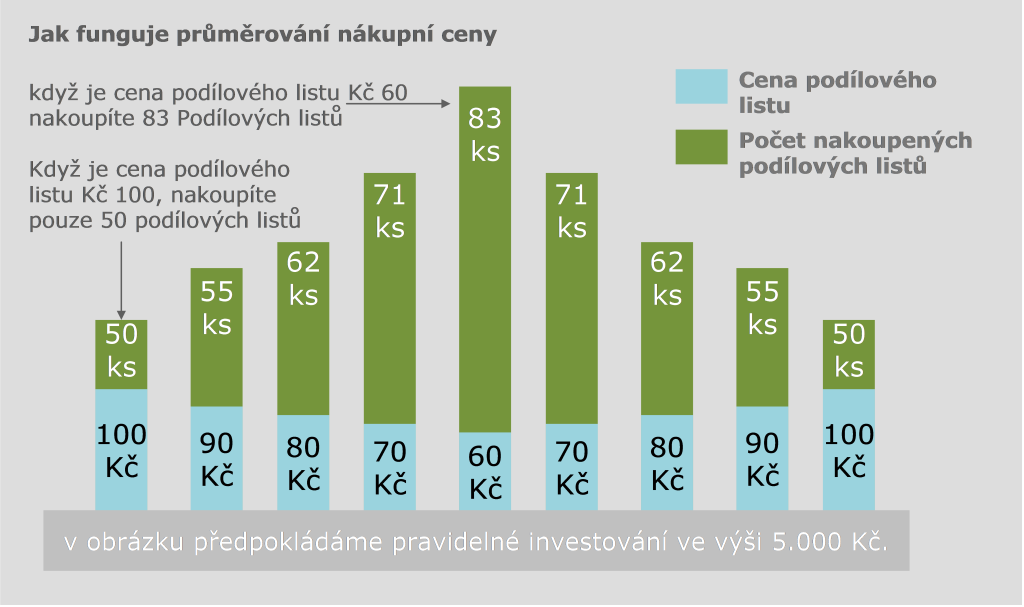

Velkou výhodou pravidelného investování je takzvané průměrování nákupní ceny. V našem příkladu na následujícím obrázku investujeme 5.000 Kč měsíčně.

- Pokud je hodnota podílového listu v daném měsíci 100 korun, pak získáme 50 podílových listů daného fondu.

- Pokud v dalším měsíci klesne hodnota na 90 korun, získáme o 5 podílových listů více.

- Při kolísavých trzích tímto způsobem získáváte více podílových listů, když jsou ceny nízké a méně, pokud jsou vysoké. Tím se vyhýbáte riziku špatného načasování investice.

Průměrování nákupní ceny u podílových fondů

Jedna z výhod investování do podílových fondů je ta, že si můžete kupovat zlomky podílových listů, což usnadňuje pravidelné investování. Například pokud každý měsíc investujete 1.000 Kč do podílového fondu a jeho aktuální kurz bude v daném měsíci 234 Kč, získáte 4,2735 kusů podílových listů.

Aby bylo průměrování nákupní ceny efektivní, je zapotřebí disciplíny. Musíte investovat stále stejné částky ke stejnému dni v měsíci nebo čtvrtletí.

Jestliže vynecháte jednu nebo dvě splátky, protože jste zapomněli nebo se obáváte, že si to v daném měsíci nebudete moci dovolit, pak výhody průměrování nákupní ceny ztrácejí svou váhu.

7.

Mějte plán

Kdykoliv investujete, měli byste vědět, jak si v současné době finančně stojíte, kam se jednou chcete dostat a mít plán, jak se tam dostat. Měli byste umět určit si Vaše investiční cíle a toleranci k riziku, což jsou rozhodující informace pro vytvoření fungujícího plánu.

Pokud už plán máte, Váš investiční poradce Vám může pomoci ověřit, zda jste na správné cestě k dosažení Vašich cílů.